Allocation d'actifs - Commentaire mensuel : calmer l'appétit pour le risque

Auteur : Maya Bhandari - Portfolio Manager

Warren Buffet, par son nom tout du moins, ne nous est pas inconnu. L'une de ses devises les plus réputées est la suivante : « Le secret pour faire fortune, c'est de se montrer craintif quand les autres sont avides, et de se montrer avide quand les autres sont craintifs. » Plus facile à dire qu'à faire, a fortiori sur le long terme. Néanmoins, cela résume bien la façon dont nous avons géré ces quelques mois tumultueux sur les marchés d'actifs : nous avons accru notre appétit pour le risque aux alentours du plancher de mars pour revenir vers une position neutre fin juin.

L'expression « appétit pour le risque » peut être lourde de sens. Dans son acception la plus simple, elle fait écho au rendement potentiel que l'on peut attendre des actifs volatils, un appétit pour le risque accru s'accompagnant de rendements escomptés par unité de risque élevés, et vice versa.

En mars, alors que les économies étaient ébranlées par les coups de frein soudains de l'activité à mesure que les pays entraient en confinement les uns après les autres dans le but d'endiguer la propagation du Covid-19, les craintes ambiantes ont infiltré les valorisations de toutes les classes d'actifs. Les obligations d'entreprises investment grade compensaient par exemple les investisseurs à hauteur de 50 fois le taux de défaut historique, tandis que plusieurs indices actions s'établissaient à ou autour de leur valeur comptable, ramenés à la valeur de réalisation des actifs en liquidation. Dans le même temps toutefois, des mesures de relance sans précédent ont été mises en place sur les marchés du crédit et du travail un peu partout dans le monde. Selon nous, si des récessions profondes étaient probables, bien plus graves que celles subies depuis la guerre, le choc s'avérerait temporaire. Nous pensions par exemple que l'économie américaine regagnerait les niveaux du T4 2019 d'ici la fin de 2022.

Ainsi, en mars et en avril, nous avons cherché à nous exposer aux perspectives de rendements supérieurs à la normale de certains marchés de risque qui semblaient bien positionnés pour profiter de la situation. En investissant dans des obligations d'entreprises bien notées et en renforçant et réallouant notre exposition aux actions en faveur des Etats-Unis et au détriment des segments cycliques au Japon et au Royaume-Uni, nous avons relevé tant la qualité que la quantité du risque au sein des portefeuilles multi-actifs à rendement total.

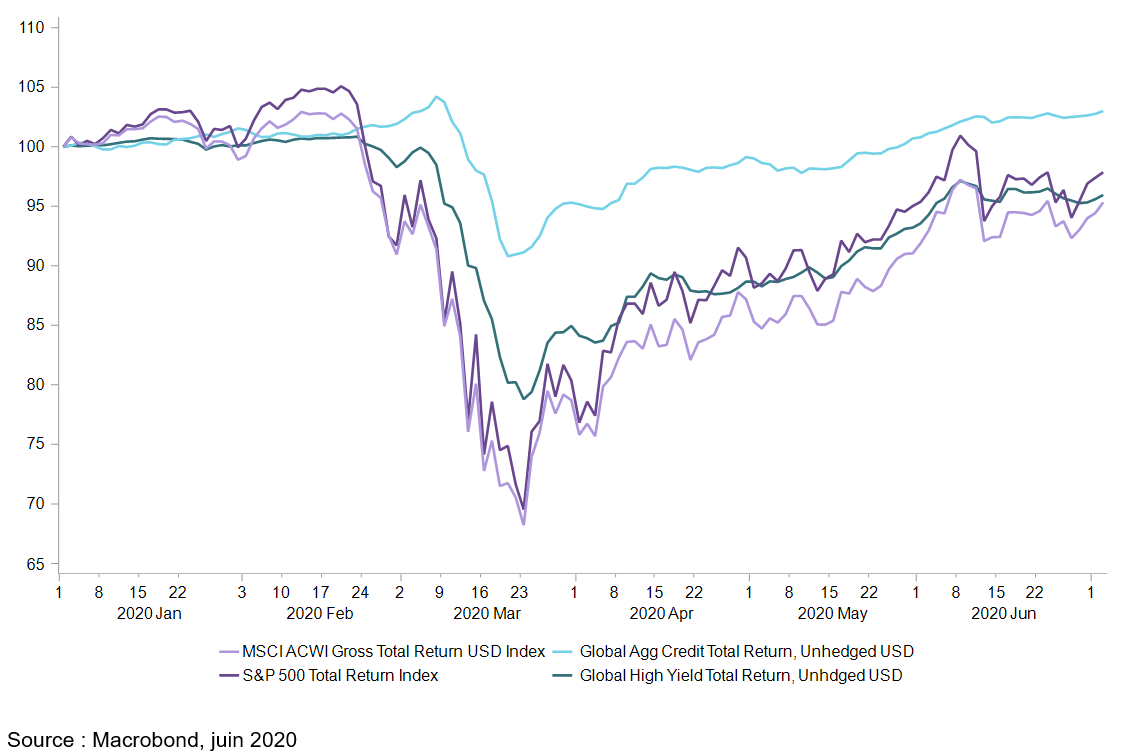

Aujourd'hui par contre, les choses semblent bien différentes : il nous apparaît prudent de restreindre les risques, d'où notre changement de position à neutre. Les marchés actions et les spreads de crédit ont récupéré une large part des pertes essuyées en mars, pénalisant les valorisations (figure 1). Les anticipations de rendements, ou de performance des actions, sont naturellement inférieures à leur niveau de mars. En parallèle, les incertitudes s'accumulent : deuxième vague potentielle du virus, tensions commerciales, enjeux géopolitiques en Chine, élections américaines et interrogations quant à l'état de santé du marché du travail après la fin du chômage technique et des programmes de soutien.

Figure 1 : L'année 2020 jusqu'ici : un aller-retour pour de nombreux actifs (1er janvier = 100)

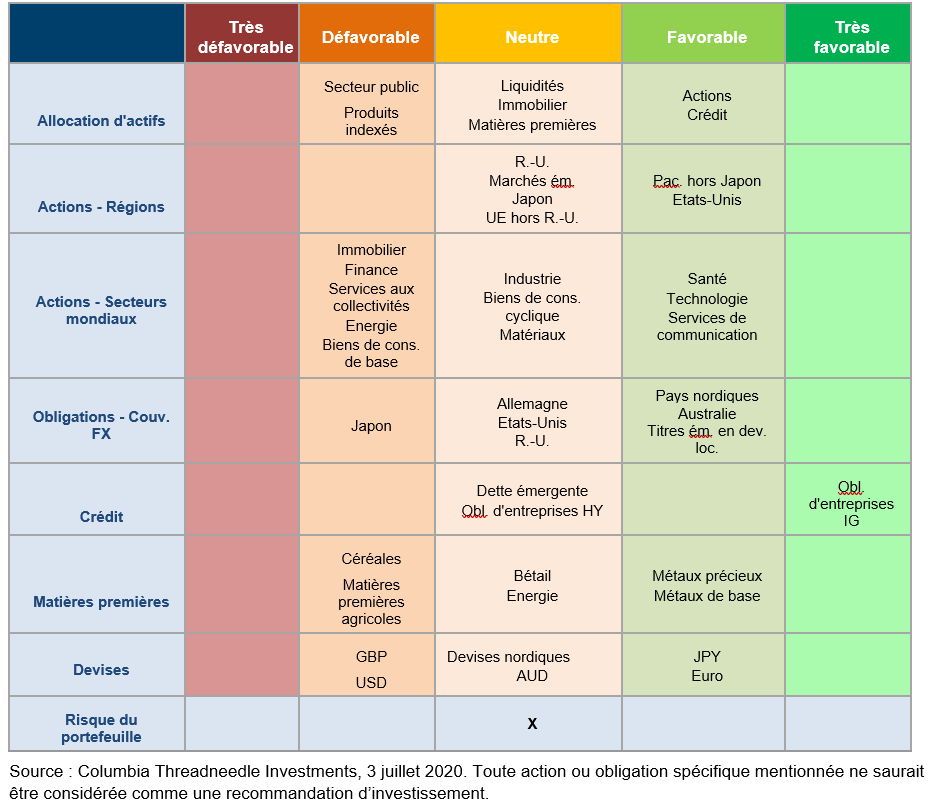

Cette décision n'est pas synonyme de positionnement défensif ; nous sommes toujours relativement exposés aux risques actions et de crédit, que nous continuons à privilégier au sein de la neutralité au risque globale. L'assouplissement des politiques se poursuit à vive allure : la Chine, le Japon et l'Europe accélèrent le mouvement, et un nouveau train de mesures de relance budgétaire pourrait voir le jour aux Etats-Unis fin juillet-début août. Des taux d'actualisation effectifs plus faibles apportent un soutien considérable à mesure que les économies redémarrent ; nous privilégions des positions longues sur les actifs les plus touchés, tels que le crédit investment grade. Alors que les économies s'ajustent pendant les premières phases de la reprise, on peut également tabler sur une hausse des multiples de valorisation des actions.

Par ailleurs, bien que les positions des investisseurs aient été élaborées sur la base des perturbations de mars, elles offrent encore une marge de hausse considérable : les allocations aux actions des investisseurs non bancaires, par exemple, se situent toujours dans la fourchette basse de la période qui a suivi la crise de Lehman Brothers et en dessous des moyennes historiques, et les soldes de trésorerie de compensation sont élevés.

Nous ne sommes pas craintifs, simplement un peu moins avides.

Figure 2 : L'allocation d'actifs en bref

Contact Presse :

Olivier Duquaine

Informations importantes : Document exclusivement réservé aux investisseurs professionnels et/ou qualifiés (non destiné aux particuliers). Les performances passées ne préjugent aucunement des résultats futurs. Votre capital est exposé à des risques. La valeur des investissements et le revenu qui en découle ne sont pas garantis et peuvent évoluer à la hausse comme à la baisse et être affectés par des fluctuations de change. Il se peut dès lors que l’investisseur ne récupère pas sa mise de départ. Le présent document ne constitue en aucun cas un conseil en investissement, juridique, fiscal ou comptable. Les investisseurs doivent consulter leurs propres conseillers professionnels concernant toute question d'investissement, juridique, fiscale ou comptable relative à un investissement via Columbia Threadneedle Investments. Toute action ou obligation spécifique mentionnée ne saurait être considérée comme une recommandation d’investissement. Les analyses contenues dans ce document ont été produites par Columbia Threadneedle Investments dans le cadre de ses propres activités de gestion d’investissement. Il se peut qu’elles aient été utilisées avant la publication et elles ont été incluses dans ce document à titre informatif. Les opinions exprimées dans les présentes sont celles de leur auteur à la date de publication mais peuvent changer sans préavis et ne sauraient être interprétées comme un conseil en investissement. Le présent document inclut des prévisions et notamment des projections relatives aux conditions économiques et financières futures. Columbia Threadneedle Investments, ses dirigeants, représentants ou employés ne formulent aucune attestation, garantie ou assurance quant à l'exactitude de ces prévisions. Les informations obtenues auprès de sources externes sont jugées fiables mais aucune garantie n’est donnée quant à leur exactitude ou à leur exhaustivité. Publié par Threadneedle Asset Management Limited. Une société enregistrée en Angleterre et au Pays de Galles sous le numéro 573204, dont le siège social est situé Cannon Place, 78 Cannon Street, Londres, EC4N 6AG, Royaume-Uni. La société est agréée et réglementée au Royaume-Uni par la Financial Conduct Authority. Le présent document est distribué par Columbia Threadneedle Investments (ME) Limited, qui est réglementée par l’Autorité des services financiers de Dubaï (DFSA). Pour les distributeurs : Le présent document vise à fournir aux distributeurs des informations concernant les produits et services du Groupe et n'est pas destiné à être distribué. Pour les clients institutionnels : Les informations contenues dans le présent document ne constituent en aucun cas un conseil financier et ne s’adressent qu’aux personnes ayant des connaissances appropriées en matière d’investissement et satisfaisant aux critères réglementaires pour être qualifiées de Client professionnel ou de Contrepartie commerciale ; nulle autre personne n’est autorisée à prêter foi à ces informations. Columbia Threadneedle Investments est le nom de marque international du groupe de sociétés Columbia et Threadneedle. Columbia Threadneedle Investments est le nom de marque international du groupe de sociétés Columbia et Threadneedle.