Lopen de markten vooruit op de economie, en is dat een goede zaak?

Door Colin Moore, Global Chief Investment Officer.

De S&P 500 is met ruim 35% gestegen ten opzichte van het dieptepunt in maart. Voor sommigen lijkt deze ontwikkeling in te druisen tegen elk gezond verstand, temeer daar de huidige economische cijfers laten zien hoeveel schade het stilleggen van de economie vanwege het coronavirus heeft aangericht. Velen vragen zich af of de financiële markten vooruitlopen op de economie, en of dat een goede zaak is. We zullen het maar alvast verklappen: het antwoord op beide vragen is ja! De volgende vraag is dan: welk economisch scenario wordt door de financiële markten verwacht en verdisconteerd in toekomstige kasstromen?

Het is een welbekend feit dat beleggers alle beschikbare informatie, waaronder huidige en eventuele toekomstige gebeurtenissen, in ogenschouw nemen. Dit betekent dat de prijs van effecten (obligaties en aandelen) gebaseerd is op talloze verwachtingen omtrent de winstgevendheid en insolvabiliteit van bedrijven, de inflatie en ook monetair en fiscaal beleid. Door de extreem lage rente en obligatierentes hebben langetermijnverwachtingen mogelijk een grotere invloed op de huidige effectenprijzen dan doorgaans het geval is wanneer de rente hoger ligt.

Rekenkundig worden de huidige effectenprijzen sterk beïnvloed door toekomstverwachtingen; daarnaast vormen de koersen ook een afspiegeling van ideeën over hoe solide de kas- en balanspositie van bedrijven is, of hoe stabiel het financiële systeem in zijn geheel is. Het is dwaasheid een gebouw te bewonderen zonder te weten hoe sterk de fundering is.

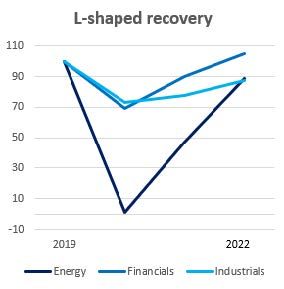

De koersen van bedrijven die genoteerd zijn aan de wereldwijde beurzen zijn vaak ratio's van de verwachte jaarlijkse winst van deze bedrijven. Figuur 1 geeft weer welke koers-winstverhoudingen (k/w) beleggers op diverse markten jarenlang bereid zijn geweest te betalen. Aangezien de k/w nooit 1 is, lijken beleggers bereid om jaren vooruit te kijken.

Figuur 1: Waarderingen van aandelen, verleden en heden

Bron: I/B/E/S en Columbia Threadneedle Investments. De staven geven de afstand tussen het 10e en 90e percentiel van de verwachte 12-maands-koers/winst-verhoudingen (k/w's) in de afgelopen 20 jaar weer (tot 31 mei 2020) voor elk van de vermelde indexen. De stippen staan voor de verwachte 12-maands-k/w per 31 mei 2020.

Wanneer zich onverwachte en ingrijpende gebeurtenissen voordoen, proberen beleggers de nieuwe informatie doorgaans snel te verwerken in de prijs van effecten. De efficiënte-markthypothese is de veronderstelling dat beleggers als groep (de markt) uiterst doeltreffend verdisconteren. Definiëren we efficiëntie als het snel inprijzen van nieuwe, openbare en accurate informatie, dan ben ik het ermee eens dat markten efficiënt zijn.

Wanneer een bedrijf bijvoorbeeld winstverwachtingen bekendmaakt, is het aantal mogelijke interpretaties door beleggers vrij beperkt, en dus wordt de waardering van de betreffende effecten snel en accuraat aangepast. In een complexere situatie daarentegen, zoals een wereldwijde pandemie of financiële crisis, handelen beleggers weliswaar snel, maar zijn er talloze interpretaties - zowel op korte als op lange termijn. Sinds er sociale media zijn, worden meningen en theorieën (niet noodzakelijkerwijs feiten) veel sneller en in veel grotere hoeveelheden verspreid. Bijgevolg is het minder vanzelfsprekend dat de oorspronkelijke marktreactie een betrouwbare voorafschaduwing vormt van de uiteindelijke consequenties.

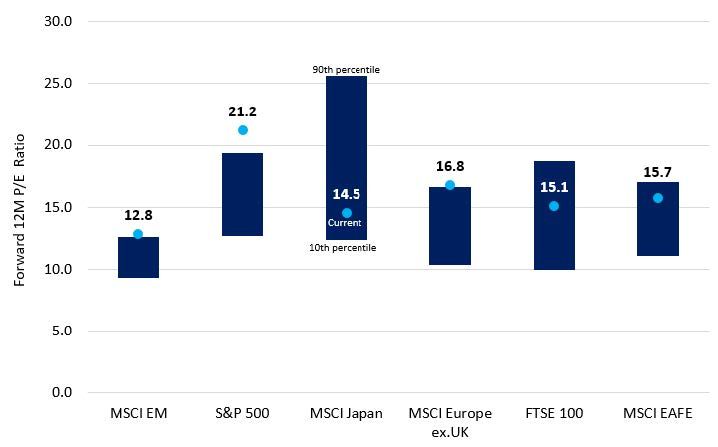

De reactiesnelheid spreekt voor zich. In de onderstaande grafiek is duidelijk te zien dat de volatiliteit snel stijgt wanneer zich ingrijpende onverwachte gebeurtenissen voordoen (Figuur 2). In theorie is volatiliteit een statistische maatstaf voor de verdeling van rendementen van aandelen of marktindexen over een tijdsspanne. In de praktijk is het een graadmeter voor de onzekerheid onder beleggers over de impact van een gebeurtenis op korte en lange termijn.

Figuur 2: Volatiliteitsschokken ontstaan snel maar kunnen ook snel weer verdwijnen

Bron: S&P Global/Columbia Threadneedle Investments. Exponentieel voortschrijdend gemiddeldeneemt vooral de meeste recente cijfers in ogenschouw

Bron: Chicago Board Options Exchange/Columbia Threadneedle Investments. Cijfers over de periode 1 januari 2007 - 28 mei 2020. Elke stip staat voor een dagwaarde. De CBOE VIX Index meet de volatiliteit van de aandelenmarkt. De CBOE Implied Correlation-index meet de gemiddelde correlatie van de aandelen die deel uitmaken van de S&P 500 Index.

Zoals mijn collega Toby Nangle, Global Head of Asset Allocation, opmerkt: "in hoeverre hangen in de huidige crisis de dalende aandelenkoersen of de omhoogschietende rente op bedrijfsobligaties samen met het feit dat de beleggers meer aandacht krijgen voor de toekomst (verslechterende economische omstandigheden en kredietcijfers en een toenemend aantal insolventies), en in hoeverre hangen ze samen met het huidige gebrek aan liquiditeit op de financiële markten dat de centrale banken proberen te compenseren? De twee zijn niet los van elkaar te zien, en het is moeilijk één oorzaak aan te wijzen. Als de risicopremies echter hoog zijn omdat de beleggers een toekomstige instorting van de economie inprijzen waardoor er op grote schaal bedrijven failliet zullen gaan, dan zouden effecten wel eens duur geprijsd kunnen zijn. Als uit de risicopremies echter enkel blijkt dat het financiële systeem kapot is, dan liggen er misschien beleggingskansen op middellange termijn. Centrale banken kunnen insolventierisico weliswaar niet voorkomen, maar ze kunnen wel een kapot financieel systeem repareren - dat behoort tot hun taakomschrijving en daartoe beschikken ze over ongelimiteerde vuurkracht."

Wat opvalt in de linkergrafiek hierboven, is de snelheid waarmee de volatiliteit toeneemt en vervolgens weer daalt. De snelle initiële reactie lijkt recht evenredig met de mate van verrassing en de oorspronkelijke inschatting van hoe omvangrijk het probleem is dat zich aandient. De tragere daling van de volatiliteit wijst erop dat er enige tijd verstrijkt voordat iedereen doorheeft wat de uiteindelijke gevolgen zullen zijn.

Aandelenmarktindexen geven niet alle economische activiteiten weer, maar onze verwachting is dat de markten na verloop van tijd in dezelfde richting zullen bewegen als de economische cijfers. Bedrijven (en hun omzet) staan immers niet op zich. Bij wereldwijde economische groei worden er meer goederen en diensten verkocht, hetgeen de omzet van bedrijven opstuwt en de omstandigheden creëert waarin aandelen en bedrijfsobligaties doorgaans in waarde stijgen.

Als er daarentegen sprake is van economische neergang, bestaat de kans dat ook de beurzen zullen dalen.

Door wat bekend staat als 'verdiscontering' kunnen financiële markten echter stijgen wanneer toekomstige economische groei wordt verwacht, ook al is de huidige situatie precair. Beleggers ondervonden dit toen de aandelenmarkt kelderde door de wereldwijde financiële crisis in 2008 maar geleidelijk weer opkrabbelde in 2009, voordat de economie zich herstelde.

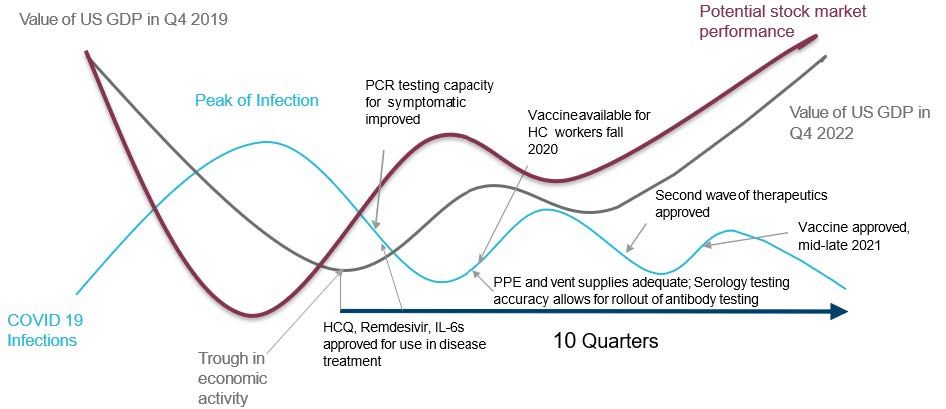

Figuur 3: De wisselwerking tussen epidemie en economische activiteit

Bron: Columbia Threadneedle Investments, juni 2020.

Zoals gezegd laat de vooruitziende blik van beleggers nog wel eens te wensen over wanneer er onzekerheid bestaat over wat de toekomst in petto heeft. Figuur 3 geeft weer hoe volgens ons de Amerikaanse economie zich waarschijnlijk zal herstellen van de economische recessie als gevolg van Covid-19. Een cruciaal gegeven in de grafiek is onze (van ons onderzoeksteam gezondheidszorg afkomstige) aanname over de medische ontwikkelingen die een normalisering van de economische activiteit mogelijk zullen maken,. De rode lijn laat zien hoe volgens ons de aandelenmarkt zal inspelen op deze veranderingen in het economische en medische landschap. De crux is dat de markt geen gelijke tred houdt met economische en medische doorbraken, maar erop vooruit loopt.

In plaats van zich te richten op de belabberde economische indicatoren, die achteruit kijken, lopen de financiële markten vooruit op de omvang en groei van de economieën wereldwijd in 2021 en 2022. Bij zijn macro-economische analyses zal Columbia Threadneedle Investments kijken naar andere specifieke factoren, waaronder inflatie en consumptieve bestedingen, om onze hypothese over het komende herstel te ontwikkelen en te verifiëren. De totale vraag zal zich wellicht herstellen, maar het is cruciaal om te weten of er zich blijvende veranderingen zullen voordoen in wat de consumenten kopen. In zinvolle prognoses mag een diepgaand inzicht in de huidige financiële armslag van bedrijven en hun toekomstige omzet- en winstgroei en in de situatie van lokale overheden niet ontbreken.

Aan de hand van dergelijke prognoses kunnen we onze ideeën over economisch herstel / medische doorbraken afzetten tegen het feitelijke tempo van het economische herstel, en nagaan welke impliciete verwachtingen een rol spelen in de Amerikaanse aandelenmarkt. Afgaande op de S&P 500 Index, als graadmeter voor de Amerikaanse effectenmarkt, lijken beleggers steeds meer vertrouwen te hebben in een van twee mogelijke economische scenario's – een V- of een U-vormig herstel – en in de daarmee gepaard gaande aannames op medisch vlak.

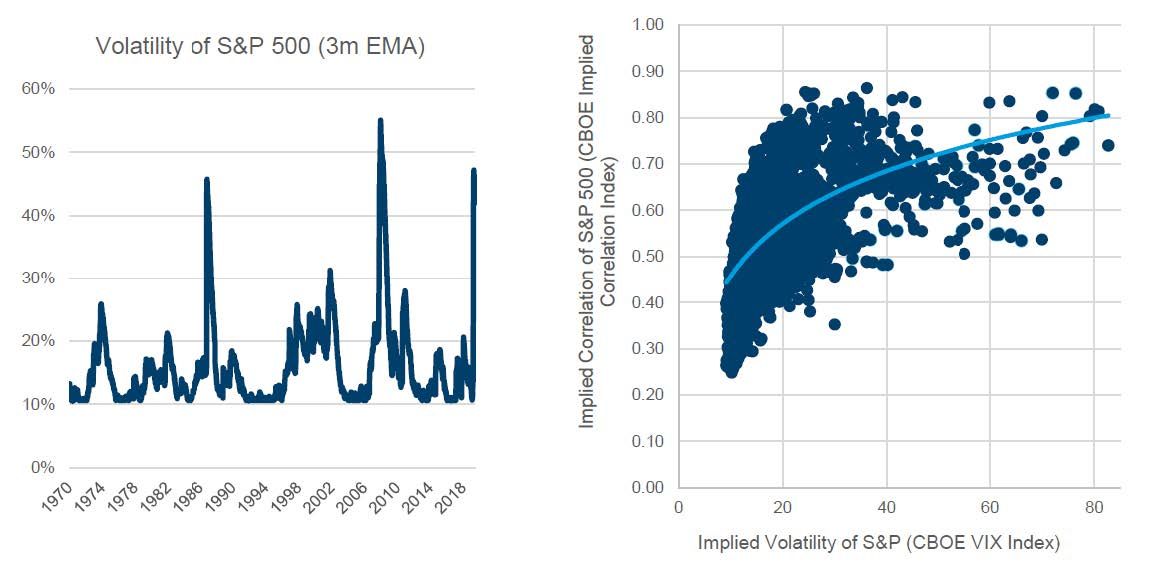

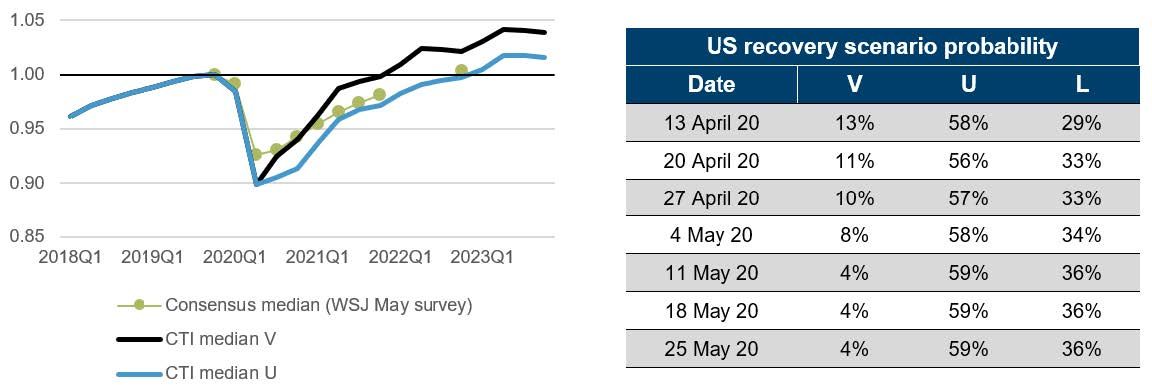

Volgens Columbia Threadneedle is in de Amerikaanse economie, in grote trekken, een U-vormig herstel het waarschijnlijkst (Figuur 4), al behoort een trager L-vormig herstel beslist tot de mogelijkheden.

Figuur 4: Gestileerde groeiscenario's voor de Amerikaanse economie en waarschijnlijke ontwikkeling

Bron: Columbia Threadneedle Investments (CTI)/Wall Street Journal (WSJ). In het kader van de WSJ-enquêtes laten elke maand meer dan 60 economen hun licht schijnen over belangrijke economische indicatoren. De Y-as geeft het bbp-niveau weer, waarbij 4e kw. 2019 = 1. De CTI-mediaan betreft een interne enquête onder beleggingsstrategen.

Bron: Columbia Threadneedle Investments; waarschijnlijkheid van V-, U- en L- vormig herstel op basis van wekelijkse interne enquêtes onder beleggingsstrategen.

We zijn echter minder optimistisch over Europa, waar een L-vormig herstel naar ons idee het meest waarschijnlijk is (Figuur 5).

Figuur 5: Gestileerde (waarschijnlijke) groeiscenario's voor de Europese economie en waarschijnlijke ontwikkeling

Bron: Columbia Threadneedle Investments; Bloomberg (BBG). Bloomberg vraagt maandelijks 70 Europese economen naar hun economische prognoses en renteverwachtingen. De Y-as geeft het bbp-niveau weer, waarbij 4e kw. 2019 = 1. De CTI-mediaan betreft een interne enquête onder beleggingsdeskundigen.

Bron: Columbia Threadneedle Investments; waarschijnlijkheid van V-, U- en L- vormig herstel op basis van wekelijkse interne enquêtes onder beleggingsstrategen.

Gelet op de vrij voorzichtige, voor waarschijnlijkheid bijgestelde aannames over de weg naar economische herstel in de VS en Europa, verwacht Ed Al Hussainy, Head of Macro Research, dat de rente en obligatierentes in beide regio's slechts licht zullen stijgen.

Ongeacht hoe de economische en financiële markten zich gaan herstellen van Covid-19, moeten we niet vergeten dat de economieën vóór de pandemie al geruime tijd vrij weinig groei vertoonden, door jarenlange demografische ontwikkelingen, hoge schuldniveaus, etc. De pandemie kan van invloed zijn op bepaalde trends in consumentenbestedingen, de mondialisering van het bedrijfsleven, hogere schuldniveaus en overheidsbeleid, maar zal de totale vraag niet verhogen ten opzichte van de trend in de afgelopen decennia.

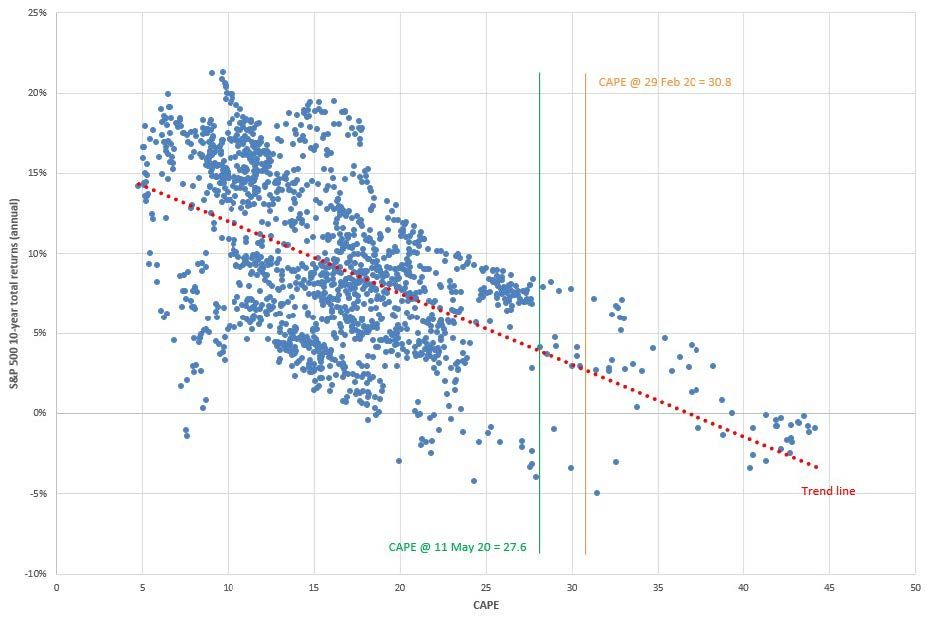

Als we de economische vooruitzichten op lange termijn combineren met vrij hoge aandelenkoersen, gebaseerd op de conjunctuurgezuiverde k/w (CAPE: cyclically adjusted P/E), een door John Campbell en Robert Shiller ontwikkelde maatstaf, dan blijven de verwachte marktrendementen wellicht achter bij wat we gewend waren. In Figuur 6 zien we dat de CAPE begin mei 27,6 bedroeg. Op basis hiervan was het rendement op 10 jaar van aandelen uit de S&P 500 doorgaans lager dan 10% en in sommige gevallen zelfs negatief. Voor de komende 10 jaar verwachten we een gemiddeld rendement van 4% à 6%, in een bandbreedte tussen-2% en 8%.

Figuur 6: Conjunctuurgezuiverde koers-winstverhouding (CAPE) en totaalrendement op 10 jaar

Bron: Columbia Threadneedle Investments; Robert Shiller/Yale University.

De waarderingen op de brede markt kunnen echter teleur stellen. Uit empirisch onderzoek blijkt dat "Big Growers, de 75 aandelen met de grootste kapitalisatie en de beste groeivooruitzichten, nu worden verhandeld tegen bijna vijf keer de k/w op een gelijkgewogen basis, een waardering die we voor het laatst hebben gezien in december 1999. Ze hebben een buitengewone pandemieperiode achter de rug, en presteerden ruim 10% beter dan de markt toen deze daalde maar ook nu hij weer in de lift zit". Marktrendement en beurskoersen kunnen dan ook een vertekend beeld geven doordat beleggers zich blindstaren op bedrijven met goede groeivooruitzichten in een wereld waar groei ver te zoeken is, en niet zozeer door een overdaad aan optimisme over het herstel van Covid-19. In een U-vormig herstel kan deze scheefgroei dan ook meer ruimte bieden voor een effectenselectie die verder reikt dan deze kleine groep largecaps.

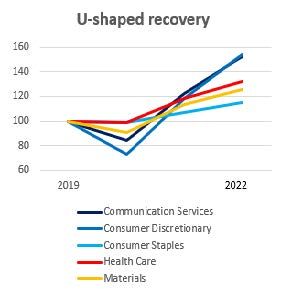

Figuur 7 laat zien dat beleggers hebben gekozen voor differentiatie met het oog op de toekomst van diverse bedrijfstakken/sectoren. Beleggers hebben duidelijk een beeld van hoe de door de pandemie veroorzaakte shutdown van invloed zal zijn op het winstherstel van diverse bedrijfstakken, waarbij ze onderscheid maken tussen het U-, V- of L-scenario. Zo bezien lijken beleggers rationeler te handelen dan sommige waarnemers, die louter afgaan op de marktgemiddelden, beweren.

Figuur 7: Uit de S&P 500 op te maken herstel per bedrijfstak (op basis van op WPA-schattingen)

Bron: Bloomberg Consensus, onderzoek door Columbia Threadneedle Investments

Beleggers zijn misschien te optimistisch over de vraag welke bedrijfstakken het eerst zullen herstellen, maar de kans dat de markt zelf orde op zaken stelt is even reëel als de noodzaak dat de marktgemiddelden aanzienlijk dalen.

Conclusie

De toekomst is ongewis, en daarom is vooruitkijken heel lastig; dat is overigens een van de redenen dat financiële markten überhaupt bestaan. Markten zullen waarschijnlijk proberen vooruit te lopen op complexe toekomstige gebeurtenissen maar extra volatiliteit vertonen naarmate deze verwachtingen gelogenstraft worden. Een irrationele markt zou er één zijn die niet probeert de toekomst te verdisconteren.

Percontact:

Gunther De Backer